|

|

|

FONDSGEBUNDENE LEBENSVERSICHERUNG > ÜBERBLICK |

Anbieter, Unterschiede, Vergleichsmöglichkeiten

|

Fonds sind in Anbetracht der zwischen Ende 2011 und 2014 deutlich gestiegenen Börsenkurse wieder eine beliebte Form der Kapitalanlage und Altersvorsorge. Die Möglichkeiten in Fonds zu investieren sind sehr vielfältig. Neben eigenverantwortlichen Sparplänen auf die am Markt erhältlichen Produkte gibt es spezielle Garantie- und Sparplankonzepte und selbstverständlich auch die gute alte fondsgebundene Lebensversicherung.

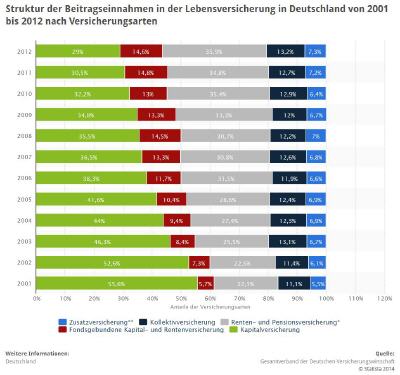

Die fondsgebundene Lebensversicherung erlebte insbesondere in Folge der Gesetzesänderungen von 2005 und 2009 eine regelrechte Wiedergeburt. So konnten bis 2005 Beiträge zu klassischen Kapitalversicherungen noch als Sonderausgaben steuerlich geltend gemacht werden, für Fondspolicen galt das jedoch nicht. Im Jahr 2009 kam dann die Abgeltungssteuer, eine pauschale Abgabe, durch die jeder einzelne Verkauf und Wechsel eines freien Fondsprodukts zu einer direkten steuerlichen Belastung führt.

Die fondsgebundene Kapitalversicherung genießt jedoch nach wie vor die steuerlichen Privilegien, wenn der nach 2005 abgeschlossene Vertrag wenigstens 12 Jahre bestanden und nicht vor dem 62. Lebensjahr ausgezahlt wird. In diesem Fall sind bei Kapitalabfindung nur 50 % der Erträge zum persönlichen Steuersatz zu versteuern. Bei Wahl einer Rentenleistung wird je nach Eintrittsalter eine Besteuerung der Ertragsanteile vorgenommen, bei Renteneintritt mit 67 sind das beispielsweise nur 17 % der Erträge.

Die fondsgebundene Lebensversicherung ist inzwischen also nicht nur aus dem Gesichtspunkt der Rendite ein interessantes Produkt. Auch zur Vermeidung der Abgeltungssteuer eignet sie sich bei entsprechend langfristigem Horizont hervorragend. |

|

|

|

Fondsgebundene Lebensversicherung neu geboren?

|

Durch die gesetzlichen Rahmenbedingungen bis 2005, respektive bis 2009, führten fondsgebundene Lebensversicherungen eher ein Schattendasein und standen nicht in der Gunst der Verbraucher. Oftmals wurden die Produkte nur als sehr teure Varianten von zweifelhaften Vermittlern an den Kunden gebracht, was dem Produkt einen noch heute anhaltenden, eher negativen Ruf beschert hat.

Doch die Zeiten haben sich deutlich geändert. Die Anbieter haben in den letzten Jahren, gezwungen durch die einst so geringe Nachfrage, durch stetige Verbesserung und Veränderung der Policen teils recht innovative und sehr interessante Fondspolicen entwickelt. Das heutige Marktangebot ist mit der Zeit vor 2005 in keinster Weise mehr vergleichbar. |

Gestaltungsmöglichkeiten und Eigenschaften

|

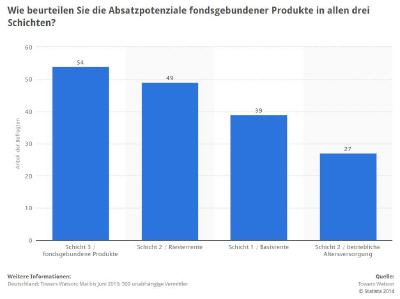

Inzwischen können Fondspolicen in jeder der drei Schichten privater Altersvorsorge abgeschlossen werden. Das heißt: Die Rürup Rente, die betriebliche Altersvorsorge als Direktversicherung, die Riester Rente und vor allem auch die ungeförderte dritte Schicht können mit Fondspolicen genutzt werden. Wir wollen uns nachfolgend vor allem mit der dritten Schicht, sprich der ungeförderten fondsgebundenen Lebensversicherung beschäftigen.

Inzwischen gibt es im Wesentlichen zwei unterschiedliche Produktvarianten und darüber hinaus wiederum ein paar Variationen dieser. In der ersten Variante investiert der Sparer zu 100 % in einen oder mehrere Fonds aus der Fondsauswahl des Produkts. Er trägt somit das volle Risiko für die Fondsentwicklung, profitiert bei einer positiven Entwicklung aber auch vollständig. Eine Garantieleistung gibt es, wenn überhaupt, nur in Höhe der eingezahlten Beiträge.

In der zweiten Variante wird ein Teil der Sparbeiträge nicht in die vom Sparer gewählten Fonds, sondern beispielsweise in festverzinsliche Wertpapiere angelegt. Alternativ können auch verschiedene Töpfe entstehen, einer für festverzinsliche Anlagen, einer für einen defensive Auswahl des Anbieters und der letzte Topf schließlich für die Auswahl des Anlegers. Je nach Gestaltung ist es möglich bei dieser Gestaltungsvariante garantierte Verzinsungen oder allgemein höhere Ablaufleistungen als nur die eingezahlten Beiträge vom Anbieter garantiert zu bekommen.

Vor allem aus Gründen der Transparenz und wegen der Kosten ist von solchen Produkten der zweiten Variante eher abzuraten, eventuelle Garantien können zudem nur durch entsprechenden Verlust an Renditechancen dargestellt werden. Ebenfalls zu hinterfragen sind die recht neuen Konstruktionen, bei denen der Anleger nur an der Entwicklung künstlicher Vergleichsmarken partizipiert, aber gar nicht wirklich in Fonds investiert. |

|

|

|

Worauf achten bei Fondspolicen?

|

Es gibt vor allem zwei Szenarien, aus denen jeweils leicht unterschiedliche Gewichtungen bezüglich der Kriterien bei der Auswahl einer geeigneten fondsgebundenen Lebensversicherung resultieren.

• Fondsgebundene Lebensversicherung dient als Altersvorsorge

• Fondsgebundene Lebensversicherung soll als zeitlich befristete Anlage oder mit klarem Ziel Kapitalwahlrecht genutzt werden

Wer sich im Rahmen der privaten Altersvorsorge eine gute Fondspolice anschaffen möchte, sollte vor allem auf einen hohen garantieren Rentenfaktor und angemessene Kosten in Anspar- und Rentenphase achten. Es sollte eine fondsgebundene Rentenversicherung gewählt werden. Diese Unterart der Lebensversicherung verzichtet auf eine spezielle Absicherung des Todesfallrisikos, spart diese Kosten also und eignet sich daher besser für die Altersvorsorge.

Wer zum Beispiel zur zeitlich befristeten Anlage oder zur Vermeidung der Abgeltungssteuer auf eine Fondspolice zurück greifen möchte, sollte vor allem die Kosten des Produkts im Auge behalten. Gerade bei höheren Sparbeiträgen ist die Wahl von Direktversichern, einhergehend mit einiger Eigenverantwortung – oder die Wahl einer Nettopolice zu empfehlen. |

Anbieter – Wo bekomme ich ein gutes Produkt?

|

Ob eine fondsgebundene Lebensversicherung gut oder weniger gut ist, hängt wie bereits erwähnt vor allem vom Ziel des Sparers ab. Wer Altersvorsorge betreiben möchte, sollte sich für dieses langfristige Sparziel einen geeigneten Vertragspartner suchen. Das heißt, ein Versicherungsunternehmen, das es mit hoher Wahrscheinlichkeit auch in 30 oder noch mehr Jahren weiterhin geben wird.

Zudem sind die Vertragsbedingungen wichtig, insbesondere auch die Regelungen zum garantierten Rentenfaktor. Anders als das Wort „garantiert“ vermuten lässt, sind bei den meisten Produkten die Rentenfaktoren nicht wirklich garantiert und vorbehaltlich der entsprechenden Treuhänderklausel zu Rentenbeginn durch den Versicherer anpassbar. |

|

|

|

YOUTUBE: Was ist ein garantierter Rentenfaktor? (Achtung Antwort; Serie der HanseMerkur (www.youtube.com/watch?v=9NuhoaFXXr8) |

Nettotarife, Honorarberater vs. Maklerprovision

|

Interessant ist vor allem die Wahl so genannter Nettotarife. Heißt im Klartext, Sie zahlen dem Vermittler (hier Honorarberater) keine Abschlusskosten sondern ein fixes Honorar für die Beratung. Das ist für Sie als Sparer insbesondere bei langen Laufzeiten in der Regel deutlich günstiger. Eine Nettopolice bietet die InterRisk mit dem Tarif HFRV, besser bekannt unter dem Markennamen myIndex – satellite ETF Evolution.

Wünschen Sie eine Fondspolice jedoch als zeitlich befristeten Sparplan oder zur Vermeidung der Abgeltungssteuer, sind die Angebote der Direktversicherer interessant. So bietet die CosmosDirekt einen Sparplan mit dem Namen flexibler VorsorgePlan Invest, der vor allem durch sehr geringe Kosten beeindrucken kann. Diese Kostenersparnis holt sich der Versicherer jedoch durch eventuelle Kickbacks der gewählten Fonds, insbesondere aber wenn die Police in die Verrentung geht, vom Sparer regelrecht zurück.

Daher sind diese Produkte von Direktversicherern nur dann zu empfehlen, wenn definitiv keine lebenslange Verrentung erfolgen soll. Neben der CosmosDirekt gibt es auch weitere Direktversicherer, beispielsweise die Europa oder die Hannoversche Leben. Auch die etablierten großen Versicherer haben meist einen hauseigenen Direktversicherer, beispielsweise die HUK die HUK24.

Die Tarife der Direktversicherer ermöglichen zudem teilweise recht kostengünstige Entnahmen zu jedem Zeitpunkt der Ansparphase, was ein zusätzliches Maß an Flexibilität für den Anleger bedeutet. |

Video zum Thema Rendite/Verzinsung & Kosten

|

|

YOUTUBE: Fondspolice als Lebensversicherung oder Rentenversicherung > Welche Kosten treten bei einer Fondspolice auf?

(www.youtube.com/watch?v=eCi_e2D5Z_Y) |

Anbieter und Produkte vergleichen

|

Um Anbieter und Produkte vergleichen zu können, muss man zunächst relevante Kriterien kennen, auf deren Basis ein Vergleich erfolgen kann.

Auf das Produkt bezogene Vergleichskriterien:

• Abschlusskosten und Verwaltungskosten

• prognostizierte Ablaufsumme bei Renditeerwartung von 0 % , 3 %, 6 %

• Höhe des garantierten Rentenfaktors

• Echtheit des garantierten Rentenfaktors (Treuhänderklausel?)

• Fondsauswahl und Fondsqualität

Beim Anbietervergleich sollte sorgfältig abgewogen werden. Das hat einen einfachen Grund. Anders als bei reinen Fondssparplänen handelt es sich bei den Fondsanteilen einer fondsgebundenen Lebensversicherung nicht um Sondervermögen. Der Wert der Fondsanteile ist also nicht unabhängig vom geschäftlichen Erfolg des Versicherers geschützt. Das führt zu unter anderem folgenden Kriterien für den Anbietervergleich:

• Ertragskraft und Bonität des Anbieters

• positives Neugeschäft des Versicherers

• Alter und Größe des Versicherers

• Kostenquoten des Versicherers

Sowohl für den Vergleich von Anbietern als auch von Produkten selbst gibt es eine Vielzahl von Hilfsmitteln. Dazu gehören Ratings von Analysedienstleistern, Tests und Bewertungen von Verbraucherzentralen, der Stiftung Warentest und von anderen Fachzeitschriften. Vergessen Sie jedoch bitte niemals bei solchen Tests, dass hinter diesen Tests eigene Interessen des Publizierenden stehen können. So ist beispielsweise der Bund der Versicherten letzten Endes selbst als Vermittler am Markt tätig. Vermeintliche Fachzeitschriften leben von Anzeigen und sind schon von daher nicht immer neutral bei der Bewertung von Werbepartnern. Selbst die Stiftung Warentest wird direkt durch die Vermarktung ihrer Testsiegel von Anbietern bezahlt. Und natürlich auch wir lassen auf unserer Website Werbung einblenden. |

Auswahl an Quellen für Tests & Bewertungen

|

Test.de – Stiftung Warentest:

www.test.de/Fondsgebundene-Rentenversicherung-Nur-drei-gute-Policen-4256486-0/

www.test.de/Altersvorsorge-mit-Fonds-Wann-Fondspolicen-Fondssparplaene-schlagen-4265031-0/

Zeitschriften:

www.welt.de/finanzen/altersvorsorge/article11194959/Fondssparplaene-und-Fondspolicen-im-Vergleich.html

www.faz.net/aktuell/finanzen/meine-finanzen/vorsorgen-fuer-das-alter/lebensversicherungen-ist-die-fondsgebundene-versicherung-eine-alternative-12245392.html |

|

|

|

YOUTUBE: myIndex satellite ETF: Die Fondspolice mit ETFs und vermögensverwaltenden Fonds für Honorarberater

(www.youtube.com/watch?v=wKdCQsD-S3U) |

Zwei Angebote für fondsgebundene LVs vorgestellt

|

Im Folgenden möchten wir zwei Anbieter / Tarife exemplarisch näher vorstellen: einmal die Honorarberatungstarife der InterRisk als Beispiel für Produkte ohne Maklerprovision, zum anderen den Cosmos Direkt Flexiblen Vorsorgeplan als innovatives, sehr flexibles Produkt. |

InterRisk - Tarife HFRV und SFRV

|

Die InterRisk gehört zur Vienna Insurance Group, der größten Versicherungsgruppe Österreichs. Die Tarife HFRV und SFRV sind Honorartarife / Nettotarife, es gibt also keine Abschlusskosten. Ein 35jähriger Mann spart so bei einer Sparrate von 100 Euro monatlich Abschlusskosten von etwa 1.440 Euro. Während die SFRV vor allem auf eine Auswahl aktiver Fonds setzt, können mit dem Tarif HFRV auch kostengünstige ETFs (Indexfonds) bespart werden.

Vorbildlich ist die komplette Rückerstattung von so genannten Kickbacks aus aktiven Fonds an den Sparer. Kickbacks sind Vergütungen der Fondsgesellschaften an den Versicherer, die aus den Verwaltungskosten der Fonds bezahlt werden. Je nach Art der gewählten Fonds spart der Anleger so mindestens 0,2 % p.a. an Verwaltungskosten. Ebenfalls sind alle Kosten für Depotführung und Transaktionen bereits in den vergleichsweise niedrigen Verwaltungskosten berücksichtigt, auch bei der Variante HFRV. Das macht die InterRisk nach unserer Recherche als einzige Anbieter am Markt in diesem Umfang.

Wer den Weg zum und die Kosten für einen Honorarberater scheut, kann den Tarif AFRV auch mit (hohen) Abschlusskosten bei anderen Vermittlern bekommen. Allerdings ist in diesem Tarif die Fondsauswahl begrenzt.

Die InterRisk mit dem Tarif SFRV scheint eine gute Wahl, möchte man eine fondsgebundene Rentenversicherung für die Altersvorsorge abschließen. Diese Einschätzung teilt auch die Stiftung Warentest, bei der das Produkt 2011 einer von drei Testsiegern war (vgl. hier und hier). Die Stiftung Warentest wies damals darauf hin, dass man den SFRV-Tarif nur auf telefonische Anfrage bei der Gesellschaft bekäme. |

CosmosDirekt - Flexibler VorsorgePlan Invest

|

Der Direktversicherer CosmosDirekt, bekannt vor allem durch umfangreiche Fernsehwerbung, ist eine Tochter des Generali Deutschland Konzerns. In Bezug auf Ertragskraft und wirtschaftliche Stabilität kann die CosmosDirekt bestenfalls gerade so mit dem Marktdurchschnitt mithalten. Dafür bietet der Versicherer verschiedene Versicherungsprodukte zu regelrechten Kampfpreisen, teilweise auch durchaus innovativ. Der Flexible VorsorgePlan Invest ist im Prinzip ein Fondssparplan mit dem Mantel einer fondsgebundenen Rentenversicherung. Das heißt, es gelten die gleichen steuerlichen Privilegien wie für jede andere fondsgebundene Lebensversicherung, aber die Kosten für das Produkt sind sehr gering (siehe http://flexvo.cosmosdirekt.de/flexible-vorsorge/flexibler-vorsorgeplan-invest.html). |

|

|

|

Details, Kosten, Vor- und Nachteile

|

Die Fondsauswahl ist umfangreich. Viele Fonds können mit deutlichen Rabatten auf den üblichen Ausgabeaufschlag bezogen werden (wobei das bei vielen Onlinebrokern im gleichen Maße auch so ist, z.B. Comdirect). CosmosDirekt erstattet Kickbacks der Fondsgesellschaften scheinbar nicht im gleichen Umfang wie zum Beispiel die Interrisk. Für ETFs gibt es keine Ausgabeaufschläge, dafür aber bei CosmosDirekt Transaktionsgebühren.

Der flexible Vorsorgeplan hat keine direkten Abschlusskosten, nur jährliche Verwaltungskosten und zusätzlich gegebenenfalls Transaktionsgebühren. Das macht das Produkt zu einer sehr kostengünstigen Option. Allerdings kann sich die Kostenersparnis bei hohen Einzahlungen durch den Verlust der Kickbacks, bei Verrentung durch evtl. ungünstige Bedingungen und bei Veränderungen der Überschüsse durchaus relativieren.. |

|

|

|

Links zu weiteren Versicherungsgesellschaften

|

| |

Fondsgebundene Lebensversicherung: Beratungsbedarf

|

Als Sparer mit sehr wenig Wissen um Geldanlagen und insbesondere um Fondspolicen führt in der Regel kein Weg an einer fundierten Beratung vorbei. Wer allerdings einen Dritten die Arbeit für sich machen lässt, muss diesen auch bezahlen. Damit sind wir bei einem grundlegenden Problem in Bezug auf die Anbieter und Vermittler für fondsgebundene Lebensversicherungen. Sie haben die Wahl zwischen Ausschließlichkeitsvertretern, Mehrfachagenten, Versicherungsmaklern und Honorarberatern.

Ausschließlichkeitsvertreter und Mehrfachagenten vermitteln nur die Produkte ihrer Arbeitgeber – an die sie gebunden sind - oder im Fall des Mehrfachagenten die Produkte einiger weniger Gesellschaften, mit denen zusammen gearbeitet wird. Wenn Sie bereits genau wissen, dass Sie das Produkt eines bestimmten Anbieters abschließen wollen, muss das kein Nachteil sein. Bei einem umfassenden Vergleich und allgemein marktübergreifender Beratung sind beide Vermittlergruppen jedoch die falsche Wahl.

Versicherungsmakler können grundsätzlich alle Gesellschaften vermitteln, die mit Maklern zusammen arbeiten. Das tut der Großteil der am Markt tätigen Versicherungsgesellschaften. Der Makler kann zudem zwischen einer rein provisionsorientierten und einer honorarbezogenen Beratung wählen. Eine marktübergreifende Beratung ist also grundsätzlich möglich. Speziell wenn neben der Fondspolice auch allgemeine Fragen in Bezug auf beispielsweise Altersvorsorgelücke und alternative Produktklassen geklärt werden sollen, sind etablierte Versicherungsmakler für den Abschluss einer Fondspolice eine gute Wahl.

Honorarberater nehmen grundsätzlich ein festes Honorar für den Beratungsaufwand, vermitteln dafür aber Produkte ohne Abschlusskosten – so genannte Nettotarife. Wenn man weiß was man will und nicht von grundlegenden Dingen an beraten werden möchte, kann das Zahlen eines Honorars deutlich günstiger sein als die Abschlusskosten eines entsprechenden Produkts. Ufert die Beratung jedoch in zahlreiche Stunden aus, wird auch die Rechnung des Honorarberaters am Ende entsprechend hoch sein.

Bei grundlegendem Beratungsbedarf empfiehlt sich daher auch der Besuch bei oder das Telefonat mit Verbraucherzentralen. Diese beraten in grundlegenden Dingen vergleichsweise kostengünstig und neutral. Allerdings ist die Qualifikation von Verbraucherzentrale zu Verbraucherzentrale stark unterschiedlich. Es sitzen in der Regel auch keine Branchenkenner in den Verbraucherzentralen, was die potentielle Tiefe einer solchen Beratung von vornherein stark einschränken kann.

Nachfolgend noch einen Verweis zu einer Stellungsnahme des Gesamtverbands der deutschen Versicherer zum Thema:

www.gdv.de/2013/12/untersuchung-der-verbraucherzentralen-fuehrt-zu-irrefuehrenden-ergebnissen/ |

Andere Arten der Lebensversicherung

|

|

|

|

|

|