Versicherungszentrum.de

ENGLISCHE LEBENSVERSICHERUNG: MEHR CHANCE & RISIKO |

||||||||

Höherer Aktienanteil bei Kapitalanlage erlaubt |

||||||||

Ist die englische Lebensversicherung eine gute Alternative zum Abschluss einer deutschen Lebensversicherung? |

||||||||

|

Youtube: ARD / Plusminus - Lebensversicherungen Rendite und Garantiezins im Sinkflug |

||||||||

Was wird versichert? |

||||||||

Die englische Lebensversicherung, die auch als britische Lebensversicherung bezeichnet wird, ist eine Kapitallebensversicherung, häufig in fondsgebundenen Varianten. Es gibt aber auch rein fondsgebundene Lebensversicherungen. Der Versicherungsnehmer bestimmt die Höhe der Versicherungssumme. Diese wird nach Ablauf der Versicherungsdauer bzw. bei Ableben der versicherten Person fällig. Es gibt sowohl Varianten mit Einmalzahlung als auch monatlichen Beiträgen. Bei den meisten Policen gibt es keine Altersbeschränkungen. Es sind auch Abschlüsse ohne Gesundheitsfragen möglich. |

||||||||

Unterschied zu einer deutschen Lebensversicherung? |

||||||||

Der grundsätzliche Unterschied zur deutschen Lebensversicherung liegt in der Anlagepolitik begründet. Deutsche Lebensversicherer bieten relativ hohe garantierte Versicherungsablaufleistungen. Auch die Rückkaufswerte müssen dem Versicherungsnehmer garantiert werden. Eine englische Lebensversicherung hingegen garantiert nur eine geringe Ablaufleistung. Rückkaufwerte werden gar nicht zugesichert. Damit erreicht die englische Lebensversicherung eine ungleich größere Flexibilität in ihrer Anlagepolitik. Dass bedeutet, dass die englische Lebensversicherung ungleich spekulativer anlegen kann, als zum Beispiel die deutsche Lebensversicherung. Diese legt besonders in Anleihen, Geldmarktpapieren und Termineinlagen an. Der englische oder britische Versicherer kann dagegen einen viel größeren Anteil in Aktienpaketen deponieren. |

||||||||

|

||||||||

Die Unterschiede in Fakten |

||||||||

Während deutsche Lebensversicherer maximal 30 % des Kapitals in Aktien anlegen dürfen, beträgt der Aktienanteil bei englischen Lebensversicherern bis zu 75 %, manchmal sogar 80 %. Deutsche Lebensversicherungsgesellschaften müssen einen Garantiezins von derzeit 1,75 % ausweisen. Auf dieser Grundlage haben sie die Rückkaufwerte zu gewährleisten. Das englische Pendant hingegen garantiert keine Rückkaufwerte und verspricht eine geringere garantierte Verzinsung. |

||||||||

Was bedeutet Smoothing? |

||||||||

Mit Smoothing bezeichnet man das (ziemlich sinnvolle) Verfahren bei der Überschussbeteiligung englischer Lebensversicherer (de.wikipedia.org/wiki/Smoothing). Smoothing bedeutet hier Glättung. Dieses Verfahren sorgt für den Ausgleich der Spitzen, die bei der Kapitalanlagepolitik englischer Lebensversicherer viel häufiger vorkommen können als bei den eingeschränkten Anlagemöglichkeiten deutscher Lebensversicherungsgesellschaften. |

||||||||

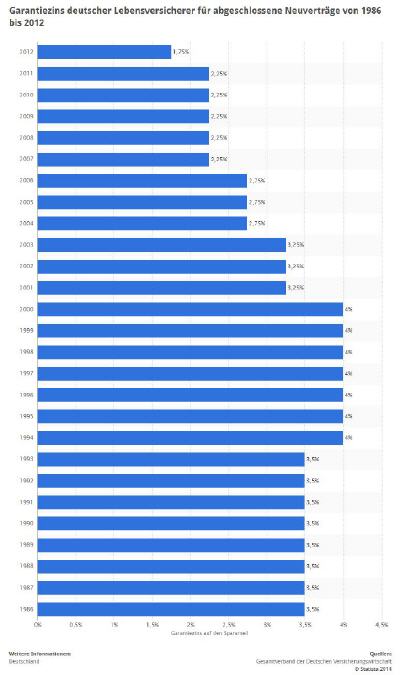

Garantiezins |

||||||||

Dass die Briten keine Zinsen garantieren, ist nicht ganz richtig. Fakt ist, dass sie es nicht über die gesamte Laufzeit tun und niemand beim Abschluss der Versicherung sagen kann, wie hoch der Zins sein wird. Im Gegenteil, es kann sogar der Fall eintreten, dass die Verzinsung des Kapitals nach Berücksichtigung der Kosten negativ wird. Während bei einer deutschen Lebensversicherung nach Abzug der Kosten etwa 1,8 % garantierte Verzinsung zu erwarten ist, bietet Standart Life nur noch circa 0,3 % und Clerical Medical gar -0,4 % garantierte Kapitalverzinsung. |

||||||||

Statistik zum Thema Rendite / Garantiezins |

||||||||

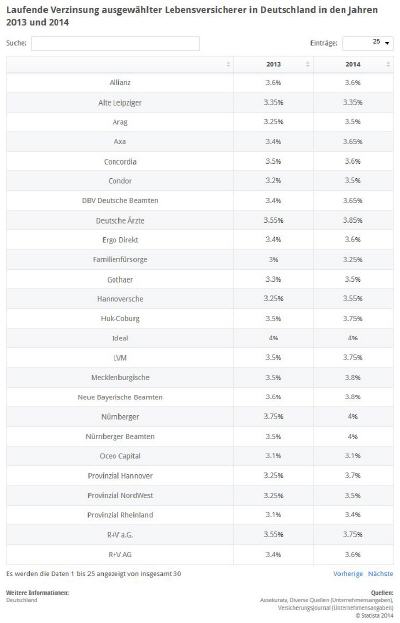

Renditeergebnisse |

||||||||

Eine Lebensversicherung hat im Allgemeinen eine relativ lange Laufzeit von zwanzig oder mehr Jahren. Je nachdem, wie weit man den zu betrachtenden Rendite-Zeitraum ausweitet, umso mehr werden sich die Renditeergebnisse von deutschen und englischen Lebensversicherungen annähern. Beschränkt man den Vergleich auf die letzten Jahre, erzielten die englischen Lebensversicherer nach manchen Angaben angeblich Renditen von circa 12 % - das wäre etwa das Doppelte im Vergleich zu deutschen Lebensversicherern. In der absehbaren Zukunft scheinen diese Renditeergebnisse kaum noch erzielbar. Realistischer sind Zahlen zwischen maximal vier und acht Prozent. |

||||||||

Vorzeitige Kündigung |

||||||||

Beim Rückkauf britischer Lebensversicherungen muss beachtet werden, dass der Schlussbonus, also die Überschussbeteiligung, nur gezahlt wird, wenn der Versicherungsnehmer die Laufzeit bis zum Ende durchhält. |

||||||||

Vorteil Steuer? |

||||||||

Steuerlich stehen beide Modelle - deutsche oder englische Lebensversicherung - auf dem gleichen Level. Die Steuervorteile einer Kapitallebensversicherung haben sich weitgehend aufgelöst. In beiden Varianten müssen die in der Kapitalauszahlung enthaltenen Erträge mindestens zur Hälfte versteuert werden. |

||||||||

Ab auf die Insel?! - Anbieter von englischen LVs |

||||||||

Seit 1994 können Unternehmen aus den EU-Ländern ihre Verträge in den Staaten der Gemeinschaft vertreiben. Englische Lebensversicherungen werden vornehmlich von Gesellschaften angeboten, die ihren Hauptsitz im Vereinigten Königreich oder in den Ländern des Commonwealth haben. Beispielhaft seien hier Standard Life, Clerical Medical, Canada Life, Royal London, Legal & General und Friends Provident genannt. |

||||||||

|

Youtube: Standard Life Maxxellence Invest Erklärvideo |

||||||||

Die traditionsbewussten Briten sind besonders stolz darauf, dass ihr Versicherungswesen bereits seit 1699 besteht und leiten nicht zuletzt daraus eine langjährige Erfahrung im Bereich Kapitalanlage ab. Ob dieser Umstand in der schnelllebigen Aktienwelt Bedeutung hat, muss jeder Anleger für sich entscheiden. |

||||||||

Mehr im Web zum Thema: |

||||||||

Sicherheit und Aufsicht |

||||||||

Für alle in Deutschland abgeschlossenen Lebensversicherungen gilt deutsches Recht. Lebensversicherungen von deutschen Versicherungsgesellschaften müssen von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) genehmigt werden. Wird eine englische Lebensversicherung in Deutschland vertrieben, unterliegt sie ebenfalls der BaFin. |

||||||||

|

||||||||

Vergleichsmöglichkeiten |

||||||||

Bei einem Angebot einer englischen Lebensversicherung sollte man mindetens so kritisch prüfen und vergleichen wie bei gleichgelagerten deutschen Versicherungen. Seriöse Vergleichsmöglichkeiten im deutschsprachigen Raum zum Thema englische Lebensversicherungen sind schwer zu finden und stark eingeschränkt. Einige Firmen, wie Standard Life und halten deutsche Niederlassungen vor, auf deren Internet-Auftritten sich der Kunde informieren kann. |

||||||||

Wem kann man engl. Lebensversicherungen empfehlen? |

||||||||

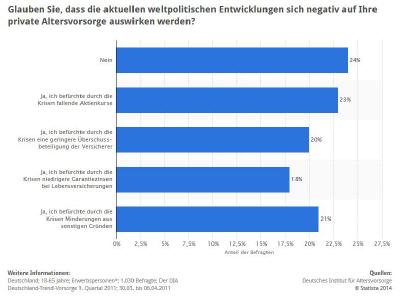

Das Prinzip Hoffnung spielt bei dieser Versicherungsform eine große Rolle. Sicher ist: Garantiert sind keine Leistungen, die über die Einzahlungen hinaus gehen. Wer gerne ein wenig spekuliert und wem es grundsätzlich nicht weh tut, wenn sein Kapital nicht verzinst wird, für den kann die englische Lebensversicherung eine interessante Alternative sein. Versicherungsnehmer, denen es auf Sicherheit ankommt, sollten von dem Abschluss dieser Produkte vielleicht eher absehen. (13.01.2014) |

||||||||

|

|

Sie sind hier: Versicherungszentrum.de

|

|