Versicherungszentrum.de

BANKEN & SPARKASSEN | LISTE VON A-Z |

||||||||||||

Marktüberblick der Kreditinstitute |

||||||||||||

Hier finden Sie eine Auswahl der Kreditinstitute (Banken & Sparkassen), die wir im Versicherungszentrum vorgestellt haben, übersichtlich aufgelistet. Die Liste ist alphabetisch sortiert. Weiter unten haben wir zudem einen Blick auf die Unterschiede und Gemeinsamkeiten von Banken, Sparkassen und anderen Arten von Finanz- und Kreditinstituten geworfen. Über Filialbanken vs. Onlinebanken, über Genossenschaftsbanken, Spezialbanken u.v.a.m. |

||||||||||||

Kreditinstitute im Überblick |

||||||||||||

|

||||||||||||

|

||||||||||||

Der schlechte Ruf der Banken? |

||||||||||||

Einen schlechten Ruf haben Banken spätestens seit der Euro- und der Finanzkrise. Doch ist Kreditinstitut nicht gleich Kreditinstitut. Vielmehr gibt es Unterschiede, die jeder kennen sollte. Jede Bank hat ein anderes Geschäftsmodell, Kreditinstitute unterscheiden sich in ihren Konditionen und in ihrer Zielgruppe. Welche Unterschiede das sind, das zeigt der folgende Text. Mithilfe dieser Orientierung ist es leichter, sich einen Überblick über das breite Kreditangebot der vielen einzelnen Kreditinstitute zu verschaffen. Dass das nicht nur für junge Erwachsene wichtig ist, zeigt unter anderem das folgende Video: |

||||||||||||

|

YOUTUBE / HANDELSBLATT: Schulden-Kompass: Die neue Generation der Kreditnehmer |

||||||||||||

Die drei Säulen der deutschen Kreditwirtschaft |

||||||||||||

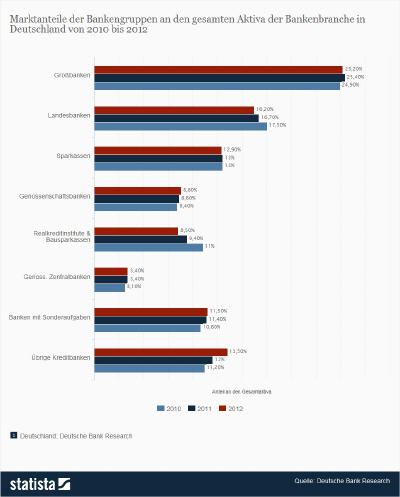

Grundsätzlich gilt, dass Kreditwirtschaft nicht gleich Kreditwirtschaft ist und diese sich in Abhängigkeit zu den einzelnen Ländern entwickelt hat. Das hängt unter anderem vom Zeitpunkt der Gründung von Banken und ihrer weiteren Entwicklung ab. Unter Kreditwirtschaft versteht man dabei die Gesamtheit aller Institutionen und Unternehmen, die die Bevölkerung mit Geld versorgt. In Deutschland sind die so genannten drei Säulen, also drei unterschiedliche Arten von Kreditinstituten, entstanden: Die Sparkassen, die Genossenschafts- und die Privatbanken. |

||||||||||||

Banken & Sparkassen: Gemeinsamkeiten, Unterschiede |

||||||||||||

Banken und Sparkassen verbinden Gemeinsamkeiten, sie sind aber auch durch Unterschiede voneinander getrennt. So sind etwa die „drei Säulen“ der deutschen Kreditwirtschaft dadurch miteinander verbunden, dass sie Universalbanken sind und als solche sämtliche Finanzdienstleistungen anbieten. Sie verwalten Gelder von privaten oder geschäftlichen Kunden, bieten Girokonten und Geschäftskonten an, Sparanlagen und Kredite, handeln mit Wertpapieren, verwalten Immobilien und beraten. |

||||||||||||

|

www.youtube.com/watch?v=oKlVsXDNdB0 |

||||||||||||

Öffentlicher Auftrag vs. Gewinnmaximierung |

||||||||||||

Sparkassen haben sich zudem nicht als Ziel gesetzt, bestimmte Gewinnvorgaben zu erzielen. Sie verantworten die Sicherung der Finanzen der Bürger vor Ort. Die Idee von Sparkassen ist es, einer breiten Bevölkerungsschicht die Möglichkeit zu geben, ihre Ersparnisse sicher und gewinnbringend anzulegen. Gleichzeitig bieten sie auch Sparanlagen und Kredite an. Durch Gesetze sind Sparkassen zu Gemeinnützigkeit verpflichtet. Damit unterliegen Sparkassen dem so genannten Regionalprinzip. Jede Sparkasse ist selbständig für eine Region verantwortlich. Daher konkurrieren die einzelnen Sparkassen auch kaum miteinander. Private Banken hingegen sind kommerziell angelegt und streben nach einer Maximierung des Gewinns, der in Dividenden und Rücklagen fließt. Alle großen Privatbanken sind börsennotierte Aktiengesellschaften. |

||||||||||||

|

||||||||||||

Privatbanken |

||||||||||||

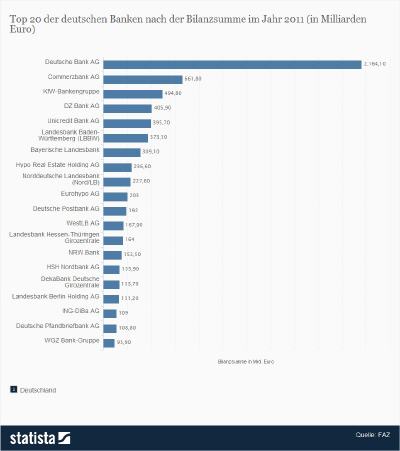

Zu den Privatbanken gehören nicht nur Großbanken, wie die Commerzbank oder die Deutsche Bank. Es gibt auch zahlreiche kleinere private Banken, Bausparkassen oder Zweigstellen von ausländischen Banken. Auch die privaten Banken sind Universalbanken und können ihren Kunden – privat wie geschäftlich - alle Finanzdienstleistungen anbieten. |

||||||||||||

Genossenschaftsbanken |

||||||||||||

Ähnlich den Sparkassen sind die Genossenschaftsbanken entstanden, wenn sie auch ihren ganz eigenen Weg eingeschlagen haben. Bekannte Beispiele sind die Raiffeisenbanken, Volksbanken oder Sparda Banken. Dazu gehören aber auch die DZ Bank AG (Deutsche Zentral-Genossenschaftsbank) und die WGZ-Bank. Als Universalbanken bieten sie sämtliche Finanzdienstleistungen an. Mit den Sparkassen verbindet die Genossenschaftsbanken, dass sie auch auf eine Region begrenzt sind. Ebenso liegt ihr Schwerpunkt auf den Mitgliedern und nicht auf der Maximierung von Gewinn. |

||||||||||||

Filial- und Direktbanken |

||||||||||||

Banken werden außerdem in Filialbanken vs. Direktbanken differenziert. Während man zu einer Filialbank persönlich gehen kann und dort einen Ansprechpartner hat, diese aber auch virtuell im Internet besuchen kann, fehlt den Direktbanken eine Filiale vor Ort. Man kann diese nur via Internet oder Telefon erreichen. Daneben gibt es aber keine Unterschiede zwischen den Direkt- und den Filialbanken. Sie können die gleichen Dienstleistungen anbieten und unterliegen denselben gesetzlichen Regelungen. |

||||||||||||

Einlagensicherung der Banken |

||||||||||||

Selbstverständlich wünscht sich jeder Kunde vor allem eines: Dass sein Geld sicher angelegt ist. Über die gesetzliche vorgeschriebene Einlagensicherung hinaus haben Banken Möglichkeiten geschaffen Erspartes zu schützen. Prominentes Beispiel ist der Einlagensicherungsfonds der deutschen Banken. |

||||||||||||

Die Rolle der Zentralbank(en) |

||||||||||||

Nicht zu den Kreditinstituten gehören die Zentralbanken, die als Notenbanken staatliche Aufgaben erfüllen. Sie unterliegen speziellen gesetzlichen Regelungen. Nur ihnen ist es erlaubt, Banknoten auszugeben. Meist fungiert die Zentralbank als Bank für andere Banken, die ihre wesentlichen Kunden ausmachen. Sie ist aber auch die Hausbank des Staates. Im Unterschied dazu erledigen private und geschäftliche Kunden ihre Finanzangelegenheiten bei den Geschäftsbanken, also den Banken, Sparkassen und den Genossenschaftsbanken. Seit dem Euro haben manche Staaten bestimmte Aufgaben einer Zentralbank auf die Europäische Zentralbank übertragen (26.04.2013). |

||||||||||||

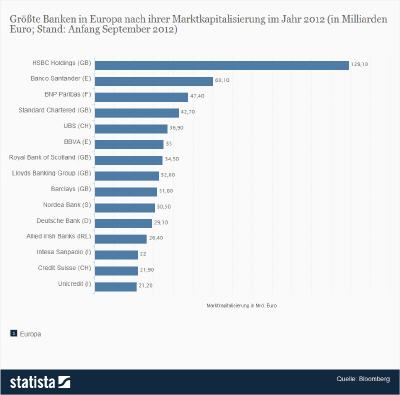

Größte Banken weltweit |

||||||||||||

Mercedes-Benz Bank |

||||||||||||

|

|

Sie sind hier: Versicherungszentrum.de

|

|